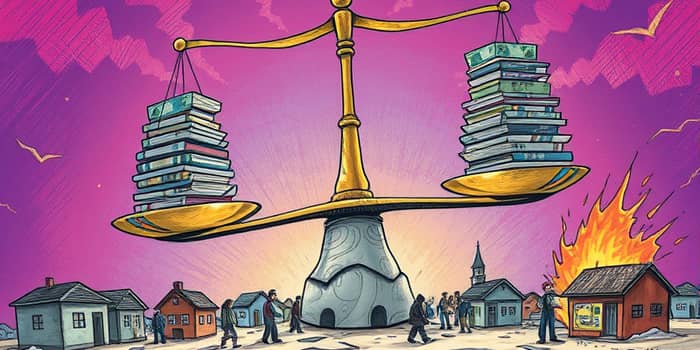

En un mundo donde el acceso al crédito ha sido tradicionalmente sinónimo de progreso, nos encontramos con un escenario en el que el préstamo masivo puede transformarse en una amenaza sistémica. El desequilibrio entre beneficio y riesgo se ha vuelto más evidente, y España refleja de forma nítida este desafío.

El crédito actúa como un motor de crecimiento: impulsa el consumo, sostiene la inversión empresarial y financia proyectos innovadores. No obstante, cuando su uso se desborda sin controles adecuados, surge un efecto dominó que afecta a los mercados, al empleo y al bienestar social.

En este sentido, la expansión excesiva del crédito y la relajación de criterios de concesión suelen ser las primeras señales de alarma. Al principio, parecen inofensivas, incluso positivas, pero rápidamente pueden conducir a desequilibrios macroeconómicos severos.

Durante el primer trimestre de 2025, la deuda consolidada de empresas y hogares alcanzó la cifra de 1,71 billones de euros, equivalente al 106,1% del PIB. Aunque este porcentaje es cinco puntos inferior al año anterior, la deuda absoluta continuó creciendo.

La distribución del endeudamiento muestra una deuda empresarial del 62,6% del PIB y una de los hogares del 43,5%. Estos niveles no se observaban desde principios de los 2000, reflejando una tendencia de desapalancamiento relativo, acompañado de un incremento nominal.

Por su parte, la deuda pública ronda el 103,5% del PIB, con previsiones de descenso a un 99,1% en 2029 si se adoptan políticas fiscales rigurosas. Sin embargo, la sostenibilidad a largo plazo depende de medidas estructurales y de la capacidad de resistir futuros choques.

Existen factores que precipitan el cambio de motor de crecimiento a detonante de crisis:

La transición de fase expansiva a restrictiva del crédito puede producirse en meses, pero suele requerir varios años de recuperación, como se vio tras la crisis de 2008.

Cuando el crédito se retrae de forma brusca, el efecto inmediato es la paralización de la inversión y la reducción del consumo. Las empresas sufren dificultades para financiar su actividad y los hogares afrontan riesgo de impago y pérdida de patrimonio.

El desempleo tiende a incrementarse, y se consolidan periodos de estancamiento económico que afectan con más dureza a los colectivos vulnerables, incluidos los jóvenes de la Generación Z, que históricamente registran niveles crecientes de deuda en tarjetas de crédito.

Además, las crisis bancarias ligadas al desapalancamiento han provocado históricamente pérdidas medias de entre el 23% y el 32% del PIB en economías avanzadas, según el FMI. La intervención de bancos centrales y gobiernos, aunque necesaria, suele ser costosa y compleja.

La crisis de 2007-2008, originada por hipotecas subprime en Estados Unidos, desató un efecto contagio global. El apalancamiento llegó a máximos históricos y el posterior desapalancamiento requirió:

En España, la burbuja inmobiliaria expulsó del mercado a múltiples promotores y bancos cerraron por insolvencia. El posterior proceso de desapalancamiento del sistema financiero español duró casi una década y condicionó la recuperación de la economía real.

Para prevenir que el crédito vuelva a convertirse en problema, es necesario implementar una serie de medidas:

La colaboración entre entidades financieras, reguladores y educadores puede fomentar un uso responsable de los instrumentos de crédito y reducir la probabilidad de futuras crisis.

El crédito seguirá siendo un pilar esencial para el crecimiento económico, pero debe gestionarse con cautela. Solo mediante un enfoque equilibrado, donde el dinamismo vaya acompañado de controles robustos, podremos aprovechar sus beneficios sin sucumbir a sus riesgos.

La experiencia española y global muestra que la prevención, la educación y la regulación son las tres claves para garantizar que el crédito siga siendo un aliado en el desarrollo, y no un obstáculo para nuestro bienestar colectivo.

Referencias